Đầu tư vào ETF

Nếu bạn đọc nào tìm kiếm thông tin về việc đầu tư ETF, mà ở đây là E1VFVN30, so với các quỹ mở cổ phiếu thì có thể đọc bài viết so sánh giữa ETF và các quỹ mở cổ phiếu được viết vào tháng 07/2021.

“Nên đầu tư vào quỹ nào?” hay “quỹ nào tốt?”… Đây là những câu hỏi mà tôi thường hay thấy khi có ai đó đang tìm hiểu về việc đầu tư vào các quỹ mở: quỹ cổ phiếu, trái phiếu… hay ETF.

Có rất nhiều yếu tố để đánh giá như: tỷ suất sinh lợi, chi phí quản lý quỹ, rủi ro… vì vậy sẽ không có một quỹ nào gọi là thực sự tốt để thỏa mãn yêu cầu của nhà đầu tư cá nhân.

Tuy nhiên, đứng dưới góc nhìn của một nhà đầu tư cá nhân, người đang tìm hiểu các loại hình quỹ mở để đầu tư, thì khi đầu tư là phải có lợi nhuận. Nhà đầu tư cá nhân không quan tâm đến việc các chỉ số như Sharpe, độ lệch chuẩn hay gì gì đi chăng nữa… bởi những thứ đó quá phức tạp để hiểu.

Cái dễ nhất, khi nhìn vào, có thể hiểu ngay lập tức (cũng là yếu tố mà các quỹ hay đưa ra khi quảng cáo cho quỹ của họ) đó chính là tỷ suất sinh lợi. Vì vậy yếu tố mà nhà đầu tư cá nhân quan tâm nhất đó chính là lợi nhuận khi đầu tư vào các quỹ.

Lưu ý:

1 – Bài viết được viết theo góc nhìn của một nhà đầu tư cá nhân, chứ không phân tích đi sâu về hoạt động của các quỹ. Giả định rằng giá NAV/chứng chỉ quỹ như là một cổ phiếu. Không đề cập đến chi phí mua/bán, thuế… để đơn giản hóa vấn đề.

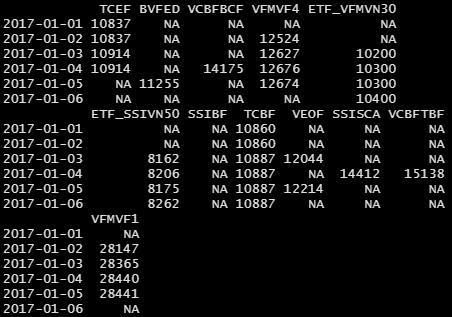

2 – Về việc lấy dữ liệu: Dữ liệu được thu thập từ trang web của các quỹ. Trong đó họ không cập nhật giá NAV liên tục hằng ngày mà họ cập nhật theo một quãng thời gian nhất định cho nên dữ liệu sẽ có dạng như vầy:

Có nhiều cách để lấp dữ liệu, tôi có thể sử dụng giá trước đó để thay thế cho dữ liệu bị mất, hoặc giả định giá sẽ tăng một cách hợp lý từ giá t cho đến giá t+5… Tôi đã thử sử dụng giá của ngày trước đó thay cho “N/A” và khi xuất ra biểu đồ thì sẽ có kết quả như vầy:

Tôi thấy rất khó để theo dõi với biểu đồ như vầy mặc dù hiện tại chỉ mới có 4 quỹ thôi.

Trong hiện tại tôi không biết phải làm thế nào cho đúng với trường hợp này nên tôi quyết định quy đổi dữ liệu từ ngày -> trung bình tháng. Để cho dễ nhìn và dễ nói chuyện hơn. Tất nhiên là việc quy đổi sang trung bình tháng có một điểm yếu đó là nó bỏ qua biến động giá hằng ngày. Ví dụ như các quỹ đều đã phải trải qua tháng 3 và 4 năm 2020 kinh hoàng, tuy nhiên khi tính trung bình giá thì khoảng lỗ đó thấp hơn là tính theo dữ liệu ngày.

1. Thành quả quá khứ có là tốt?

Các quỹ mở cổ phiếu trên thị trường, cổ phiếu thì mang lại lợi nhuận cao. Lợi nhuận cao thì có tốt không?

Cuối năm 2017, một nhà đầu tư A đang loay hoay tìm quỹ đầu tư thích hợp cho bản thân. Anh dạo quanh thị trường, xem xét tỷ suất sinh lợi của các quỹ mở cổ phiếu trên thị trường.

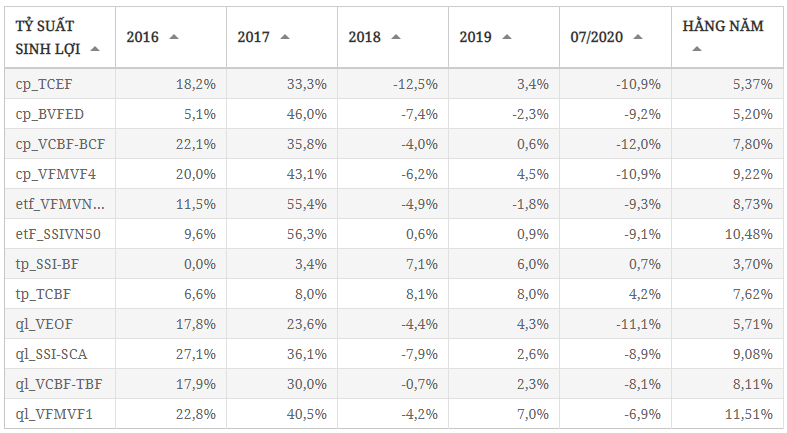

Anh A giả định đầu tư một số tiền vào năm 2016, đến cuối năm 2017 tổng kết được kết quả như sau:

Trong suốt quãng thời gian từ 2016 đến cuối năm 2017, quỹ cổ phiếu của VCB (VCBFBCF) mang lại tỷ suất sinh lợi hầu như là tốt hơn ba quỹ còn lại. Nhưng đến cuối năm thì quỹ cổ phiếu VFMVF4 của VFM đã vượt lên.

Trong khi đó quỹ cổ phiếu của TCB (TCEF) và Bảo Việt (BVFED) mang lại tỷ suất sinh lợi thấp hơn hẳn (BVFED hoạt động vào tháng 05/2016).

Anh A quyết định sẽ đầu tư vào quỹ VFMVF4 của VFM với kỳ vọng rằng trong tương lai quỹ sẽ mang về cho anh lợi nhuận giống như anh phân tích.

Thời gian thấm thoắt trôi qua, anh A xem lại thành quả đầu tư của mình:

Anh A đúng khi đầu năm 2018, VFMVF4 mang lại tỷ suất sinh lợi cao nhưng điều anh không nghĩ đến là từ năm 2018 đến nay anh không hề gặt hái được lợi nhuận nào từ việc đầu tư vào các quỹ mở này, đã vậy còn bị thua lỗ.

Xuyên suốt giai đoạn 2018 đến đầu năm 2020, có giai đoạn quỹ VFMVF4 của anh đầu tư lỗ thậm chí còn nhiều hơn là quỹ VCBFBCF.

Anh A thề là không bao giờ đầu tư vào bất cứ cái quỹ mở nào nữa từ nay về sau, hoặc có thể anh A còn có suy nghĩ rằng quỹ mở là lừa đảo.

Và chúng ta có cái nhìn toàn cảnh từ năm 2016 đến nay:

Nếu đầu tư vào VFMVF4 năm 2016 thì giai đoạn đầu năm 2018 nhà đầu tư gặt hái tỷ suất sinh lợi hơn gấp đôi số vốn bỏ ra. Và tới năm 2020 hiện tại thì cũng lời hơn 50%. Vấn đề ở đây là ta không thể đầu tư với cái giá hồi năm 2016.

Tuy nhiên, nhìn sơ qua thì ta có thể tạm nhận xét rằng việc đầu tư vào TCEF và BVFED không hiệu quả do lợi nhuận mang lại cho nhà đầu tư thấp. Dựa vào biểu đồ [2018 -> 2020], quãng thời gian 2018 đến 2019, đầu tư vào hai quỹ này còn bị lỗ nhiều hơn. Trong khi đó thì VFMVF4 và VCBF-BCF mặc dù có lỗ nhưng cũng không nhiều.

Ta có thể kết luận như trên không?

Như tôi đã đề cập, trong đầu tư các nhà đầu tư cá nhân thường quan tâm đến lợi nhuận trong quá khứ (giai đoạn bắt đầu từ năm 2016), và vì thế nên thường hay mang kết quả trong quá khứ ra để so sánh. Trong xuyên suốt quá trình, 1 đồng vốn đầu tư vào VFMVF4 hoặc VCBF-BCF đều mang lại lợi nhuận tốt hơn hai quỹ còn lại.

Trong đầu tư còn có một thước đo là Drawdown, nôm na là mức sụt giảm vốn của nhà đầu tư. Tính từ đỉnh vốn cho đến đáy trong một quãng thời gian.

Việc sử dụng thước đo này cho ta biết rằng tài sản của ta biến động như thế nào. Một nhà đầu tư đã quyết định đầu tư vào năm 2016 mới có kết quả như trên biểu đồ. Nhưng giả sử anh A hay nhà đầu tư khác lựa chọn đầu tư tại thời điểm khác thì sao, chắc chắn kết quả sẽ khác nhau nhiều.

VFMVF4 mang lại tỷ suất sinh lợi tốt nếu ta đầu tư vào năm 2016. Nhưng khi thị trường xấu đi, thì quỹ này lại có tỷ lệ drawdown cao. Từ góc nhìn này thì nhà đầu tư e ngại rủi ro có thể sẽ lựa chọn đầu tư vào VCBF-BCF vì có tỷ lệ drawdown thấp nhất trong 4 quỹ.

Vấn đề của anh A là anh dựa vào kết quả trong quá khứ để mà tưởng tượng ra tương lai. Điều này vốn dĩ không tốt. Anh nghĩ rằng từ năm 2016 đến 2018 luôn có lợi nhuận, thì từ năm 2018 về sau cũng sẽ chắc chắn có lợi nhuận. Nhưng điều đó không hề đúng. Nếu ta cho rằng từ năm 2018 đến nay đầu tư vào quỹ toàn thua lỗ, thì liệu trong tương lai có tiếp tục thua lỗ như vầy không?

2. Thích ổn định liệu có tốt?

Đầu tư vào quỹ trái phiếu mang lại lợi nhuận thấp hơn cổ phiếu. Bù lại có sự ổn định. Nhưng như vậy có tốt không?

Chị B thì khác, chị cũng muốn đầu tư, nhưng chị nghe nói cổ phiếu nhiều rủi ro lắm nên chị chọn hình thức mà chị nghĩ là an toàn hơn, đó là đầu tư vào quỹ trái phiếu, lợi nhuận thì nghe nói thấp hơn đầu tư vào quỹ cổ phiếu, nhưng vẫn cao hơn gửi tiền ngân hàng.

Thế là chị B đầu năm 2018 đầu tư ngay vào quỹ TCBF của Techcombank.

Nhưng trước đó, ta xem thử TCBF như thế nào với các quỹ cổ phiếu trên từ năm 2016 đến 2017.

| 2016-2017 | TCEF | BVFED | VCBF-BCF | VFMVF4 | TCBF |

| Tỷ suất sinh lợi | 25,54% | 23,88% | 28,79% | 31,03% | 7,26% |

| Độ lệch chuẩn của TSSL | 0,1078 | 0,0869 | 0,0965 | 0,0779 | 0,0097 |

Bảng trên cho thấy tỷ suất sinh lợi hằng năm đối với một quỹ. Nếu đầu tư vào TCBF thì ta có tỷ suất sinh lợi quy năm (annualized return) là 7,26%/năm, quãng thời gian từ 2016 đến cuối 2017. (Chưa bao gồm phí mua/bán, thuế… Các chi phí quản lý quỹ đã phản ánh vào giá NAV)

Đúng như những gì chị được quảng cáo. Đó là tỷ suất sinh lợi không bằng các quỹ cổ phiếu và cũng ít biến động hơn.

Sau 2 năm đầu tư (từ năm 2018 đến nay), chị B nhìn lại thành quả đầu tư vào quỹ trái phiếu TCBF của mình. Dữ liệu bây giờ có thêm quỹ trái phiếu SSIBF của SSI để cho thêm phong phú.

| 2018-07/2020 | TCEF | BVFED | VCBF-BCF | VFMVF4 | TCBF | SSIBF |

| Tỷ suất sinh lợi | -11,78% | -10,51% | -7,92% | -8,26% | 7,52% | 4,51% |

| Độ lệch chuẩn của TSSL | 0,1307 | 0,1739 | 0,1484 | 0,1869 | 0,006 | 0,0193 |

Anh A đầu tư thua lỗ do mong muốn gặt hái lợi nhuận cao. Trong khi đó chị B vì tâm lý e ngại rủi ro, đầu tư vào quỹ trái phiếu TCBF thì lại mang về tỷ suất sinh lợi bình quân 7,52%/năm (tính đến cuối tháng 07/2020)

Và trong hai quỹ trái phiếu thì TCBF lại hoạt động hiệu quả hơn hẳn SSIBF. Để ý rằng, tháng 3 đầu năm 2020 thì các quỹ cổ phiếu lẫn quỹ trái phiếu SSIBF đều sụt giảm về giá chứng chỉ quỹ. Trong khi đó thì TCBF lại không hề bị ảnh hưởng.

Qua hai câu chuyện của anh A và chị B ta có thể thấy rằng đôi lúc thành quả quá khứ lại không thể dùng để phán đoán tương lai.

Quỹ cổ phiếu mang lại lợi nhuận cao lúc đầu nhưng trong lúc thị trường đầy rủi ro thì lại không mang lại tỷ suất sinh lợi bằng quỹ trái phiếu.

Việc chị B lúc đầu lựa chọn đầu tư vào quỹ trái phiếu có thể xem là bất lợi, hay là dở người khi đầu tư vào cái mang lại tỷ suất sinh lợi thấp. Nhưng qua quãng thời gian 2018-2020 đã chứng minh đây là loại hình đầu tư tốt.

Như thế nào là tốt? Quỹ nào tốt để đầu tư? Thì điều đó còn phụ thuộc vào quãng thời gian xem xét, các yếu tố khác trên thị trường chứ không thể nào dựa vào kết quả trong quá khứ để phán đoán tương lai.

3. Nửa nạc nửa mỡ

Các quỹ đầu tư cả cổ phiếu và trái phiếu thì sao?

Cập Nhật 01/2021:

Quỹ SSISCA là quỹ cổ phiếu. Và có thời điểm đầu tư trái phiếu ~8%. Tôi xếp vào quỹ lai.

Quỹ VFMVF1 trái phiếu chiếm ~9%. Là quỹ lai.

VEOF là quỹ cổ phiếu, không có Trái phiếu. Tôi đã nhầm với VIBF.

VCBF-TBF Là quỹ lai với >40% là trái phiếu và tiền.

Nên phần này tôi đã so sánh sai các quỹ cổ phiếu với quỹ lai. Tôi sẽ viết lại bài cập nhật.

Anh C có mức độ e ngại rủi ro thấp hơn chị B, và cũng mong muốn có được lợi nhuận cao nên anh thích đầu tư vào các quỹ mà có chiến lược đầu tư cả cổ phiếu và các tài sản có thu nhập cố định.

Tất nhiên anh cũng dựa vào kết quả quá khứ từ năm 2016 -> 2017 để quyết định nên đầu tư không.

Bởi vì các quỹ này có chiến lược đầu tư khác nhau cho nên tỷ trọng của các loại tài sản trong danh mục cũng sẽ khác nhau. Những quỹ nào có cổ phiếu chiếm tỷ trọng lớn sẽ tăng trưởng nhanh.

Việc so sánh để xem quỹ nào hơn quỹ nào trong trường hợp này không chính xác, tuy nhiên bài viết đang đứng dưới góc nhìn của nhà đầu tư vốn chỉ quan tâm về lợi nhuận để đưa ra quyết định.

VFMVF1 tăng trưởng tốt như các quỹ cổ phiếu, danh mục có các tài sản thu nhập cố định với tỷ lên tầm 14% (số liệu 14%).

Trong giai đoạn 2018 đến 2020 thì:

Ta có thể thấy rằng mức độ sụt giảm về giá của các loại quỹ lai thấp hơn các quỹ cổ phiếu. Ví dụ VCBFTBF và VFMVF1. Mặc dù quãng thời gian 2016 – 2018 VFMVF1 mang lại tỷ suất sinh lợi cao nhưng sang giai đoạn 2018 – 07/2020 thì lại giảm thấp (tốt) hơn các quỹ lai khác.

Một điều ngạc nhiên là VEOF của VinaCapital mặc dù tỷ suất sinh lợi mang lại cho nhà đầu tư thấp nhất trong số 4 quỹ, nhưng giai đoạn 2018-2020 lại cũng gây lỗ trầm trọng cho nhà đầu tư nhất.

Tôi thử gộp dữ liệu của cả hai loại quỹ này lại với nhau, từ năm 2016 đến 07/2020. Ta có thể thấy, nếu lựa chọn thời điểm là năm 2016 thì kết quả đầu tư hoàn toàn khác hẳn. VCBF-TBF trong xuyên suốt giai đoạn 2016-2020 không tốt bằng VFMVF1.

[wpdatachart id=8]

Bây giờ tôi thấy biểu đồ nó rối lắm rồi nhưng mà ta vẫn có thể nhận diện được vài cá nhân xuất sắc: Quỹ lai VFMVF1 của VFM, mang lại tỷ suất sinh lợi tốt nhất. Kế đến là quỹ cổ phiếu VFMVF4 cũng của VFM. Quỹ lai SSI-SCA của SSI.

Xem xét cả quá trình đầu tư từ năm 2016 đến cuối tháng 07/2020:

| Quỹ cổ phiếu (2016-2020) | TCEF | BVFED | VCBF-BCF | VFMVF4 |

| Tỷ suất sinh lợi | 5,37% | 5,20% | 7,80% | 9,22% |

| Độ lệch chuẩn của TSSL | 0,1404 | 0,1546 | 0,1377 | 0,1612 |

| Quỹ lai (2016-2020) | VEOF | SSISCA | VCBF-TBF | VFMVF1 |

| Tỷ suất sinh lợi | 5,71% | 9,08% | 8,11% | 11,51% |

| Độ lệch chuẩn của TSSL | 0,1524 | 0,1492 | 0,1034 | 0,1452 |

Các quỹ thuộc nhà VFM mang lại tỷ suất sinh lợi cao hơn các quỹ khác, trong đó quỹ lai VFMVF1 lại có vẻ tốt nhất.

Nếu so sánh tỷ suất sinh lợi, thì các quỹ lai này lại tốt hơn các quỹ 100% chứng khoán (do các quỹ 100% chứng khoán bị ảnh hưởng bởi COVID-19).

Tuy nhiên có những điều không nhận biết được. Đó là không biết sự sụt giảm ở đây là do tác động của việc giá cổ phiếu giảm, hay là do chi phí của quỹ, việc mua bán của quỹ, tài sản quản lý, việc rút vốn của nhà đầu tư… tác động.

Tóm lại, ta thấy rằng, nếu đầu tư 100% chứng khoán mà không hề có bất cứ loại tài sản phòng hộ nào hết là một điều cực kỳ dở, rước rủi ro vào người. Không những không mang lại lợi nhuận cao, mà còn gây thêm tổn thất.

4. Ngủ yên với ETF

Liệu có ngủ yên không?

ETF lợi hơn các quỹ tương hỗ đó là cho phép mua bán trực tiếp trên sàn giao dịch. Và thêm vào đó chi phí cũng rất thấp.

Các nhà đầu tư tham gia quỹ tương hỗ, nếu muốn rút vốn thì phải bán chứng chỉ quỹ rút tiền về. Nếu quỹ không có tiền thì phải bán cổ phiếu trên thị trường, điều này tác động đến toàn bộ các nhà đầu tư khác của quỹ, do chi phí mua/bán phải được chi trả.

Còn về ETF thì việc nhà đầu tư X, Y hay Z bán cũng không ảnh hưởng đến các nhà đầu tư khác.

Chị D là một người không thích sự phức tạp, chị không thích theo dõi giá cổ phiếu, nghe ngóng tin tức, hay tập tành định giá… Cho nên chị chọn đầu tư ETF.

Chị xem thử tình hình ETF (VFMVN30 của VFM và SSIVN50 của SSI) từ năm 2016 tới nay, và đưa ra giả định:

Lưu ý: ETF SSIVN50, tiền thân là quỹ ETF SSIAM HNX30 thành lập năm 2014 nhằm mô phỏng chỉ số HNX30. Sau đó quỹ đổi tên và chuyển sang mô phỏng chỉ số VNX50.

Mặc dù có khởi đầu không tốt trong năm 2016 nhưng đến cuối năm 2017 thì hai quỹ ETF đã vượt mặt một vài quỹ cổ phiếu.

Giả sử chị D đầu tư năm 2018 thì chuyện gì sẽ xảy ra, tiện thể so sánh với các loại hình đầu tư khác.

Kết quả mang lại không như mong đợi do quãng thời gian 2018-2020 này thì trường không tăng nên danh mục của chị cũng không tăng như đầu tư quỹ mở cổ phiếu. Tuy nhiên đầu tư vào ETF của SSI lại lỗ ít hơn VFMVN30 trong thời gian này.

5. Tổng kết

[wpdatachart id=9]

Bên dưới là biểu đồ tỷ suất sinh lợi tương ứng với rủi ro từ năm 2016 đến năm 2020. Lấy năm 2016 làm mốc vì thế mà lợi nhuận/rủi ro sẽ khác so với việc lấy năm 2017, hay năm 2018 làm mốc bởi vì tôi đang xem xét cả quá trình đầu tư từ năm 2016.

Nếu tôi lấy năm 2018 làm mốc, thì tất nhiên lợi nhuận của các quỹ cổ phiếu, quỹ lai, ETF sẽ âm và rủi ro còn cao hơn các quỹ trái phiếu nhiều.

Tỷ suất sinh lợi của các quỹ từng năm (phần trăm). Chỉ số tỷ suất sinh lợi hằng năm được tính từ năm 2016.

Tôi cho rằng, khi đầu tư quỹ không nên xem các số liệu quảng cáo như tỷ suất sinh lợi từ lúc thành lập quỹ tới bây giờ, bởi nó không giúp ích gì cho nhà đầu tư cả, rất mơ hồ mà cũng không có ai có thể mua với cái giá bằng với giá tại thời điểm đó.

Có thể thấy hầu hết lợi nhuận mà các quỹ gặt hái được đều đến từ quãng thời gian 2016-2017. Chính bởi vì thế mà khi tính toán ra lợi nhuận hằng năm, con số này nó bị “sai sai” đi. Nó chỉ thể hiện rằng nếu nhà đầu tư mua và nắm giữ từ năm 2016 tới nay thì mới có lợi nhuận như vậy. Còn các nhà đầu tư mới đầu tư chắc chắn sẽ ghi nhận lợi nhuận thấp hơn nhiều, thậm chí thua lỗ.

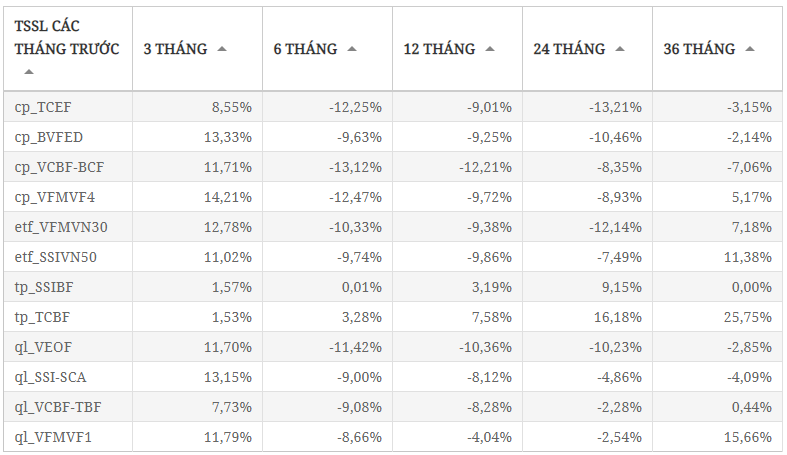

Dưới đây là bảng tỷ suất sinh lợi giả sử mua và nắm giữ tại thời điểm cách x tháng so với tháng 07/2020.

Nếu ta mua chứng chỉ quỹ bất kỳ, ví dụ VEOF vào tháng 07/2019 và nắm giữ tới nay thì lỗ khoảng 10%, tuy nhiên nếu mua vào quãng thời gian 3 tháng trước thì ta có lợi nhuận khoảng 11%.

Tôi không hình dung được cảnh nắm giữ liên tục 2,3 năm mà bị thua lỗ thì sẽ thế nào.

Với những thông tin đã có, tôi nghĩ rằng không nên đầu tư vào các quỹ trong thời gian dài. Nên đầu tư lúc giá chứng chỉ quỹ bị hạ thấp như hiện tại, và nắm giữ đến khi tăng trưởng trở lại và tăng nóng như đợt 2016, 2017 thì nên rút không nên “ôm” lâu. Mặc dù hình thức quỹ mở này thường hay được quảng cáo là tích lũy cho tương lai, nhưng mà sau khi phân tích sơ thì tôi không thích kiểu tích lũy như này cho lắm.

Tất nhiên đó chỉ là quan điểm hiện tại, không biết tương lai có thay đổi không.

Bài viết chỉ cho cái nhìn phiến diện, dưới quan điểm nhà đầu tư cá nhân quan tâm đến lợi nhuận chứ không đi sâu vào phân tích chi tiết các quỹ, đánh giá, so sánh với benchmark index, phân tích các tỷ số của các qũy vì tôi thấy làm như vậy phức tạp quá do những nhà đầu tư cá nhân không mấy quan trọng về những chỉ số này.

Data riêng lẽ về các quỹ tôi lưu tại: https://github.com/vhoanghac/blog/tree/master/data

Data gộp dùng trong bài viết có số 03.

Tổng hợp các bài viết tôi từng viết về việc đầu tư mua chứng chỉ quỹ mở trên thanh menu.

Leave a Reply