Thông báo tháng 11/2022:

Đối với các bài viết có sử dụng dữ liệu TCBF. Bạn đọc hãy đọc bài giải thích Về việc sử dụng dữ liệu TCBF.

Một bạn hỏi tôi việc tái cân bằng tỷ trọng danh mục chứng chỉ quỹ ETF, cụ thể là về việc tái cân bằng tỷ trọng danh mục mỗi tháng sẽ ảnh hưởng thế nào, và cách tái cân bằng sao cho phù hợp.

Tôi từng viết một bài về việc tái cân bằng tỷ trọng danh mục mỗi tháng, tuy nhiên nó để lại nhiều câu hỏi hơn là câu trả lời: Tỷ trọng thế nào là phù hợp, thời gian xem xét tái cân bằng như vậy có hợp lý không…

Thật sự mà nói thì phong cách đầu tư không phải ai cũng giống ai. Không có công thức chung cho tất cả mọi người. Có rất nhiều phương pháp tái cân bằng danh mục và mỗi phương pháp phải đáp ứng đúng kỳ vọng của nhà đầu tư đó về lợi nhuận hay rủi ro mà họ đặt ra.

Trong phạm vị bài viết này, tôi sẽ đưa ra phương pháp tái cân bằng danh mục mà tôi cho rằng nó là tốt nhất đối với các nhà đầu tư nắm giữ chứng chỉ quỹ dài hạn.

Nó không phải bí quyết gì tối thượng cả, nó có ở trong sách nhưng mà bây giờ tôi thêm hình ảnh vào cho dễ hiểu.

Phương pháp tái cân bằng theo tỷ trọng ETF

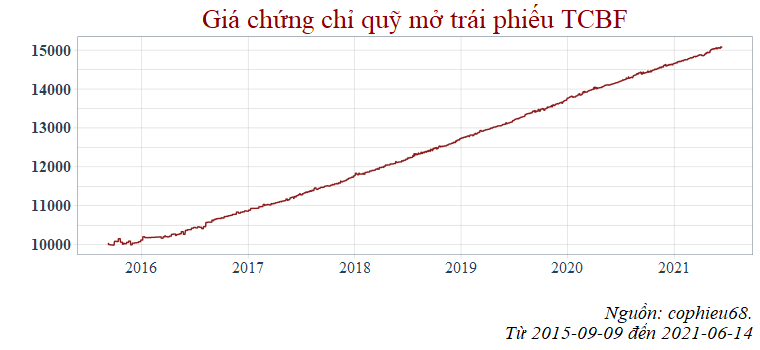

Để đơn giản hóa vấn đề và cho phù hợp với khả năng đầu tư của đại đa số thì tôi sẽ sử dụng chứng chỉ quỹ ETF E1VFVN30 và quỹ mở trái phiếu TCBF.

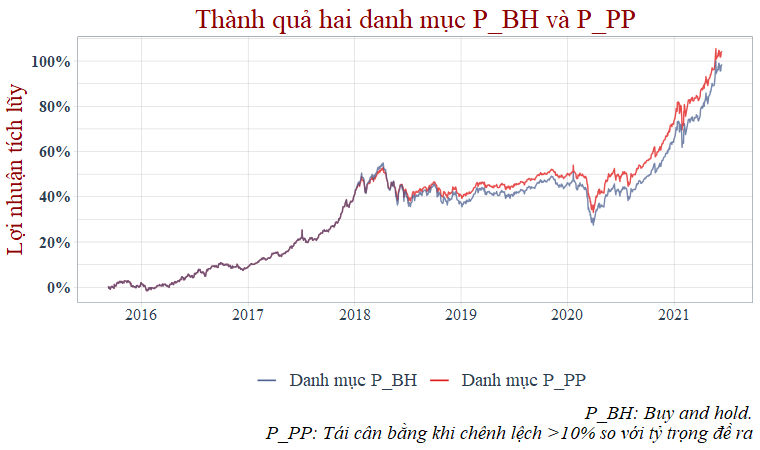

Tôi sẽ phân ra 2 danh mục để so sánh:

- Danh mục Buy and Hold, P_BH.

- Danh mục tái cân bằng theo tỷ trọng đề ra, P_PP (Percentage-of-Portfolio rebalancing)

Tỷ trọng đầu tư đề ra: 60% TCBF và 40% ETF.

Đối với danh mục P_PP: khi thị trường chứng khoán tăng điểm, tỷ trọng của ETF trong danh mục sẽ tăng lên đồng thời tỷ trọng TCBF sẽ giảm.

Khi tỷ trọng ETF tăng đến một mức X nào đó thì ta tiến hành bán và mua TCBF sao cho bằng với tỷ trọng mà chúng ta đề ra ban đầu: 60% TCBF và 40% ETF.

Về phong cách tái cân bằng theo tỷ trọng

Đầu tư dài hạn nên chúng ta không quan tâm nhiều lắm đến biến động giá chứng chỉ quỹ ETF hay thị trường nó sẽ như thế nào do chứng khoán luôn luôn tăng.

Cái chúng ta cần phải xác định đó là lúc nào thì nên tái cân bằng tỷ trọng danh mục.

Mỗi nhà đầu tư cần đặt ra cho mình giới hạn tỷ trọng mỗi loại tài sản trong danh mục và khi có một loại tài sản vượt qua giới hạn tỷ trọng đó thì sẽ tiến hành tái cân bằng lại danh mục. Lúc này chúng ta không còn bị tâm lý lo sợ hay hưng phấn chi phối việc đầu tư.

Nếu thị trường chứng khoán chưa tăng đến ngưỡng tái cân bằng thì chúng ta vẫn cứ để yên vậy để gặt hái lợi nhuận. Còn khi thị trường giảm quá đà thì “vào” lại để đón sóng tăng tiếp theo.

Chúng ta không còn phải băn khoăn việc canh bán hay canh mua khi thị trường tăng/giảm nữa.

Giá chứng chỉ quỹ ETF và TCBF

Nếu đầu tư 100% ETF thì lợi nhuận lớn hơn nhưng cực kỳ nhiều rủi ro. Có thời điểm giá ETF tụt giảm rất mạnh vì thế tôi luôn gợi ý các nhà đầu tư nên đầu tư ETF chung với quỹ mở trái phiếu.

Mặc dù chúng ta biết rằng giá giảm rồi sẽ tăng, nhưng việc giảm giá trong một thời gian dài nó ảnh hưởng đến tâm lý ghê gớm, chúng ta là con người chứ không phải máy móc, không thể nào loại bỏ hết mọi cảm xúc tiêu cực trong đầu đi được. Chúng ta cần phải bảo vệ cảm xúc của mình bằng cách đầu tư dàn trải.

Tôi từng viết một bài viết về việc nắm giữ khi thị trường liên tục giảm điểm tại: Đầu tư 1-2 triệu mỗi tháng vào quỹ có ổn không? và sự hiệu quả của việc đầu tư quỹ cổ phiếu và trái phiếu để hạn chế rủi ro.

Danh mục P_PP

Danh mục có 60% TCBF và 40% ETF.

Khi tỷ trọng của mỗi tài sản chênh lệch >10% so với tỷ trọng ban đầu thì sẽ tiến hành tái cân bằng.

Trong xuyên suốt quá trình đầu tư, chúng ta tái cân bằng danh mục 3 lần cho nên yếu tố chi phí không còn là vấn đề đối với chúng ta nữa. Nếu tái cân bằng liên tục mỗi tháng một lần thì thực tế sẽ rất đáng quan ngại.

2018: Bán ETF và mua TCBF.

2020: Bán TCBF và mua ETF.

2021: Bán ETF và mua TCBF.

Nhìn bằng mắt thì ta có thể thấy danh mục P_PP này giúp cho nhà đầu tư thoải mái sống qua giai đoạn 2018 – 2020.

Khi mà thị trường giảm điểm do tác động của COVID năm 2020, đẩy tỷ trọng của TCBF trong danh mục lên hơn 70%. Chúng ta tái cân bằng danh mục và mua thêm ETF E1VFVN30. Điều này giúp cho chúng ta đón được con sóng tăng giá sau đó. Năm 2018 cũng tương tự như vậy.

Tôi không nói đây là “timing the market” hay là dựa vào quá khứ để đưa ra kết quả hoàn mỹ. Con số 10% là tôi đưa vào không qua tính toán, bởi tôi nghĩ chênh lệch 10% là phù hợp, tỷ lệ 60/40 của danh mục cũng vậy.

Thực tế, việc bán ETF đầu năm 2018 và năm 2021 này không phải là bán ngay đỉnh, do thị trường vẫn tăng sau đó. Mua ETF vào đầu năm 2020 cũng không phải là mua ngay đáy. Sau khi mua tỷ trọng của TCBF bật tăng lên hơn 60%, chứng tỏ thị trường vẫn còn giảm mạnh trong thời gian này.

Vấn đề lớn nhất đó chính là kỷ luật. Nếu như ta không tuân theo kỷ luật đã đề ra: bán khi tỷ trọng chênh lệch >10% thì chúng ta đã không tránh được đợt giảm giá năm 2018 hay tranh thủ đón cơn sóng năm 2020. Nhiều người thấy giá tăng thì liên tục mua thêm hay nắm giữ, còn khi giá giảm thì ngại mua vào do không biết còn giảm tiếp không. Tôi không trách ai cả bởi bản tính con người là như vậy.

So sánh với danh mục Buy and Hold

Nhờ vào việc tái cân bằng 3 lần mà danh mục P_PP mang lại lợi nhuận tích lũy tốt hơn danh mục P_BH.

Tôi cho phương pháp này một điểm cộng. Tuy nhiên chúng ta cần thời gian dài hơn để mà có thể đánh giá lại kết quả này.

Khi nói đến rủi ro, tôi nhìn vào mức độ sụt giảm so với đỉnh của các danh mục.

Danh mục P_PP ít rủi ro hơn các danh mục còn lại. Điều đó phản ánh rằng phương pháp tái cân bằng danh mục này thực sự hiệu quả đối với thị trường chứng khoán Việt Nam.

Kết luận

Danh mục P_PP có tỷ trọng 60% TCBF và 40% ETF, điều kiện để tái cân bằng là chênh lệch >10% so với tỷ trọng đề ra.

Từ quãng thời gian 2016 tới nay đã tái cân bằng 3 lần. Trong đó, lần đầu tiên né được bear market 2018. Lần thứ hai thì đón sóng chứng khoán năm 2020. Kết quả mang lại tỷ suất sinh lợi lớn hơn danh mục Buy and hold.

Về cơ bản, phương pháp này có hiệu quả tuy nhiên đòi hỏi nhà đầu tư phải kiên định với quy tắc mà mình đặt ra. Mặc dù nó không phải là “timing the market”, nhưng cách tiếp cận này có thể giúp nhà đầu tư hạn chế các sai lầm có thể mắc phải liên quan đến tâm lý cá nhân. Ví dụ như báo chí đăng tin gây lo sợ, hay là thiên kiến cá nhân về thị trường…

Việc tái cân bằng theo tôi nên được xem là để hạ rủi ro cho danh mục chứ không phải là để đạt lợi nhuận tốt hơn. Kết quả trong bài viết mặc dù P_PP tốt hơn P_BH nhưng cũng cần nhiều thời gian hơn nữa để đánh giá bởi tôi không biết lần tái cân bằng danh mục gần đây nhất vào năm nay sẽ mang lại kết quả như thế nào.

Cũng như các bài viết trước, nội dung trong bài viết này là để tham khảo. Tài sản trong danh mục và tỷ trọng tôi đưa ra không phải là khuyến nghị cho tất cả mọi người. Thêm một hạn chế là hiện tại nhà đầu tư phải mua và bán theo lô 100 trên sàn khiến việc tái cân bằng danh mục gặp khó khăn, không giống giả định trong bài viết, nhưng tương lai khi sàn nâng cấp thì có thể. Các nhà đầu tư nên liên hệ với quỹ để họ tư vấn chuyên sâu về kế hoạch đầu tư của bản thân.

Dữ liệu của ETF E1VFVN30 và TCBF bắt đầu vào 09-09-2015 để dễ dàng phân tích.

Đây là bài viết số 26, mọi dữ liệu về bài viết tôi lưu tại:

Leave a Reply