Tôi viết bài này nhân dịp có một bạn hỏi tôi về việc lên kế hoạch đầu tư mỗi tháng hay là tập trung trả nợ. Bài toán này rất phức tạp, tôi không thể giải được mà chỉ có thể nêu suy nghĩ của riêng bản thân tôi về việc đầu tư. Tôi hy vọng rằng bài viết này hữu ích đối với những ai đang phân vân vấn đề tương tự.

Các nhà đầu tư không nhận ra một điều rằng: phần lớn thời gian danh mục của họ sẽ nằm trong giai đoạn sụt giảm chứ không phải trong quãng thời gian danh mục tìm đỉnh mới.

1. Trường hợp đầu tư DCDS

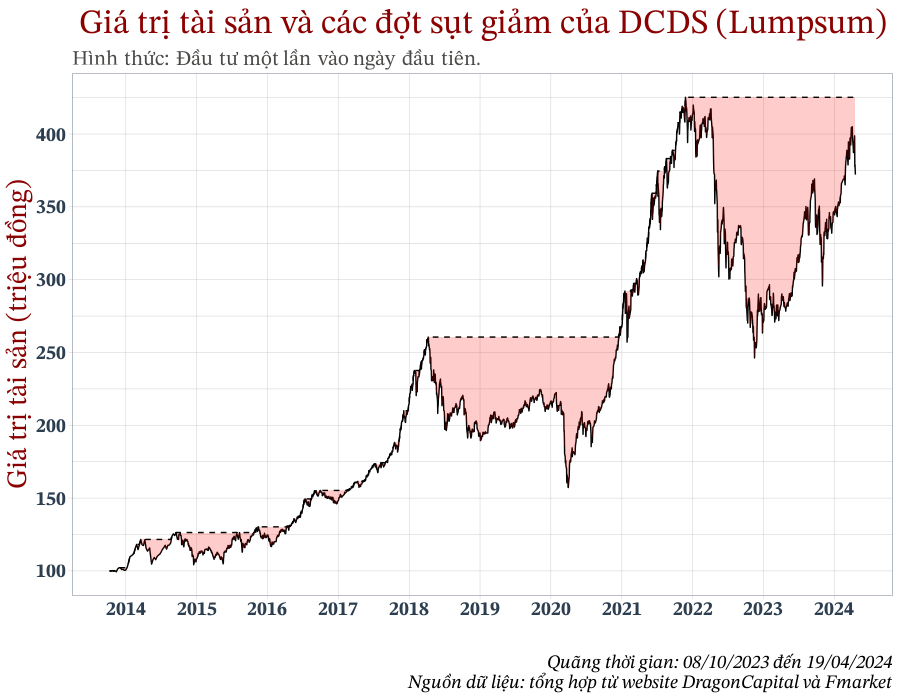

1.1 Đầu tư một lần

Với số tiền: 100 triệu đồng.

Biểu đồ chi tiết các giai đoạn:

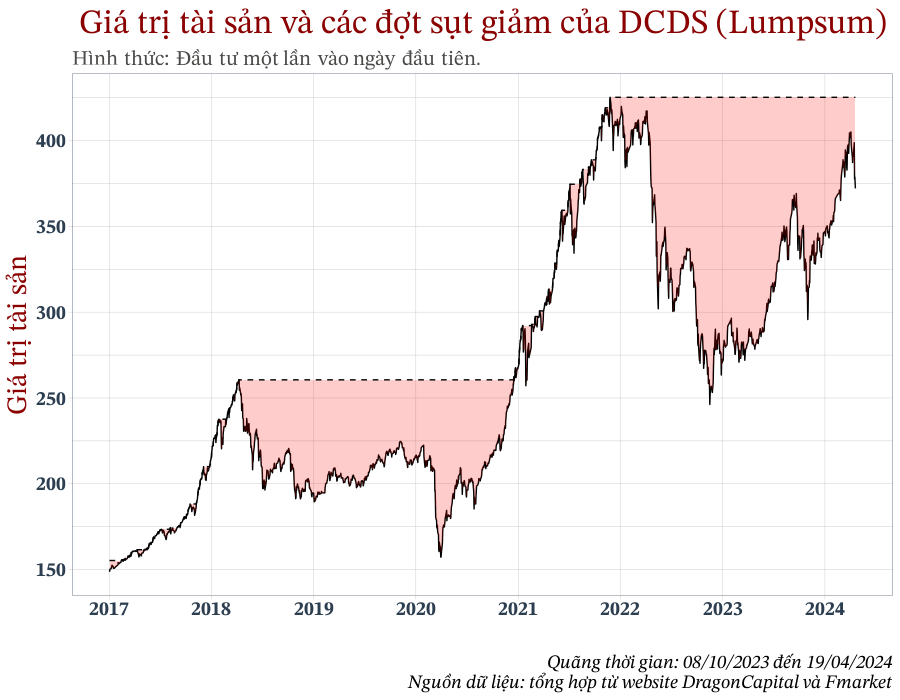

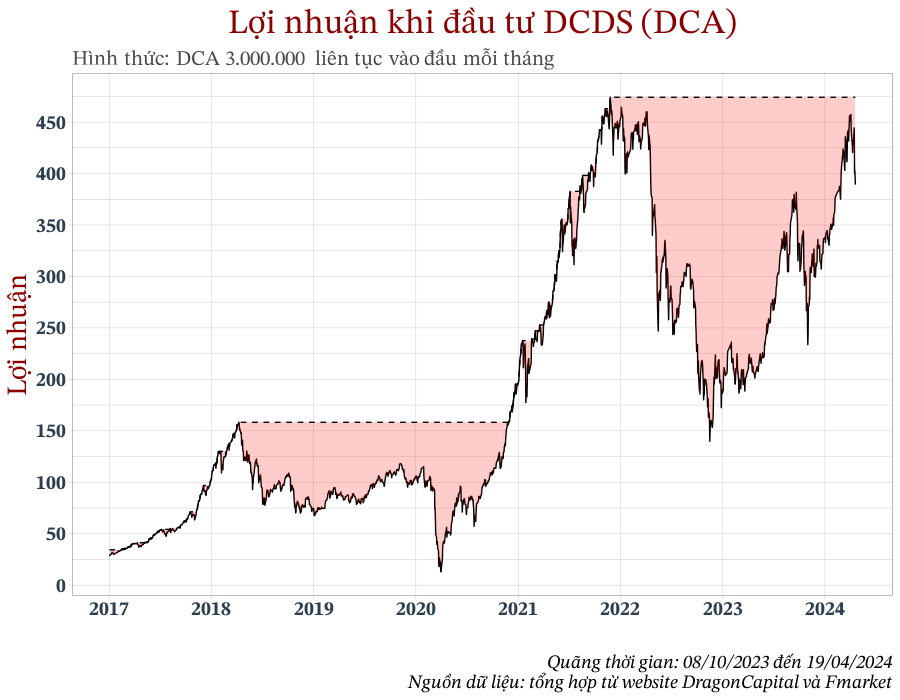

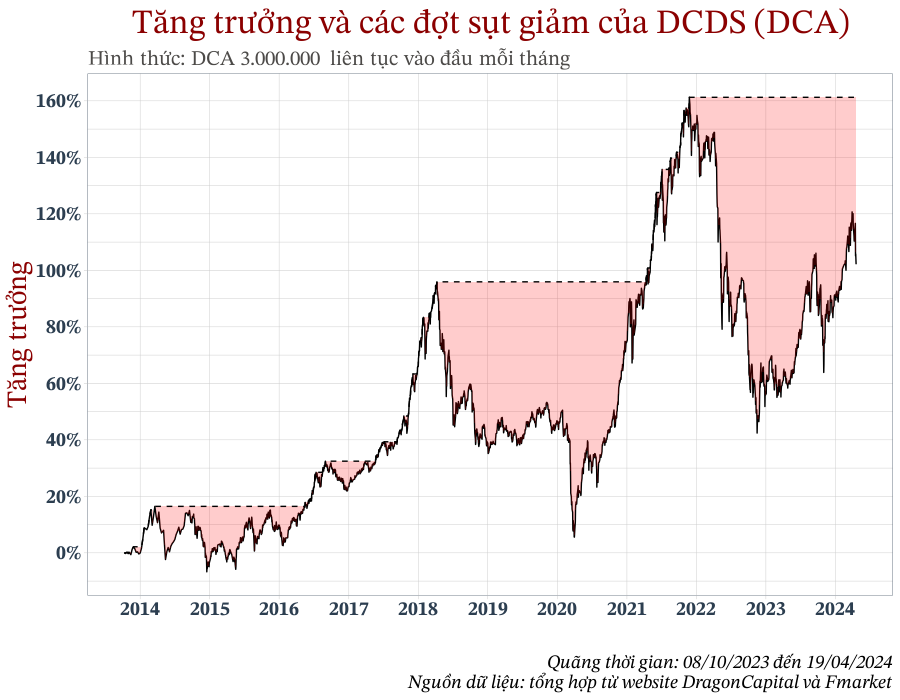

1.2 DCA mỗi tháng

Với số tiền: 3 triệu đồng

Biểu đồ chi tiết các giai đoạn:

Biểu đồ tăng trưởng của phương pháp DCA:

Khoảng 90% số ngày giao dịch là nằm trong các đợt sụt giảm sau khi danh mục đạt đỉnh.

Quãng thời gian danh mục tăng vượt đỉnh cũ không hề kéo dài, chỉ chiếm 10% tổng số thời gian giao dịch.

Các đợt sụt giảm từ đỉnh vô cùng lớn và có thể dễ dàng xóa bỏ toàn bộ lợi nhuận đã tích lũy trước đó. Kể từ năm 2017, chúng ta chứng kiến những đợt sụt giảm kéo dài lâu hơn.

2. Trường hợp đầu tư ETF VN30

ETF MIDCAP có kết quả tương tự như DCDS cho nên tôi không lấy làm ví dụ trong bài viết này.

2.1 Đầu tư một lần

Với số tiền: 100 triệu đồng.

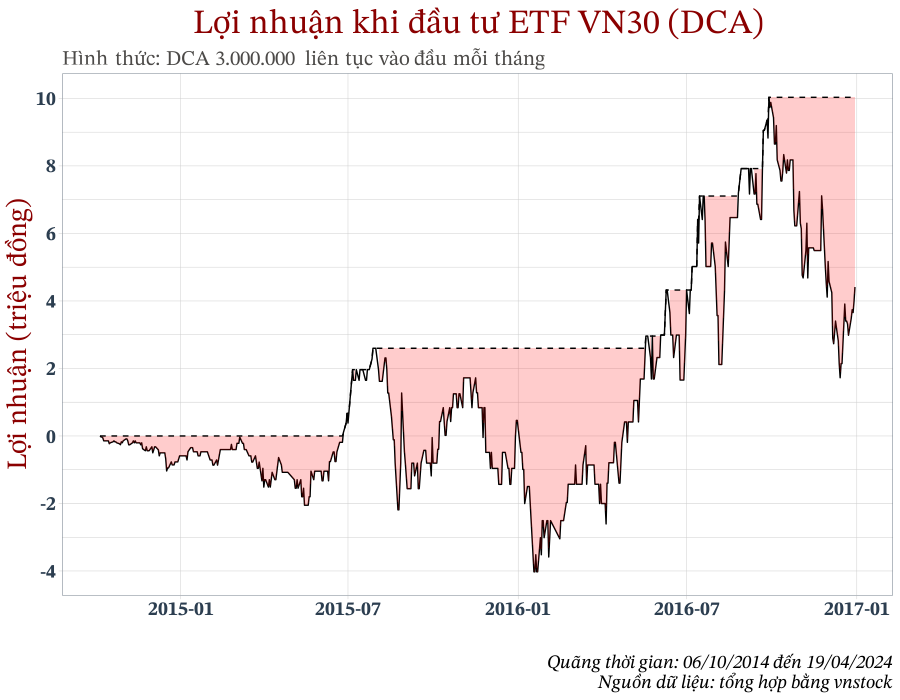

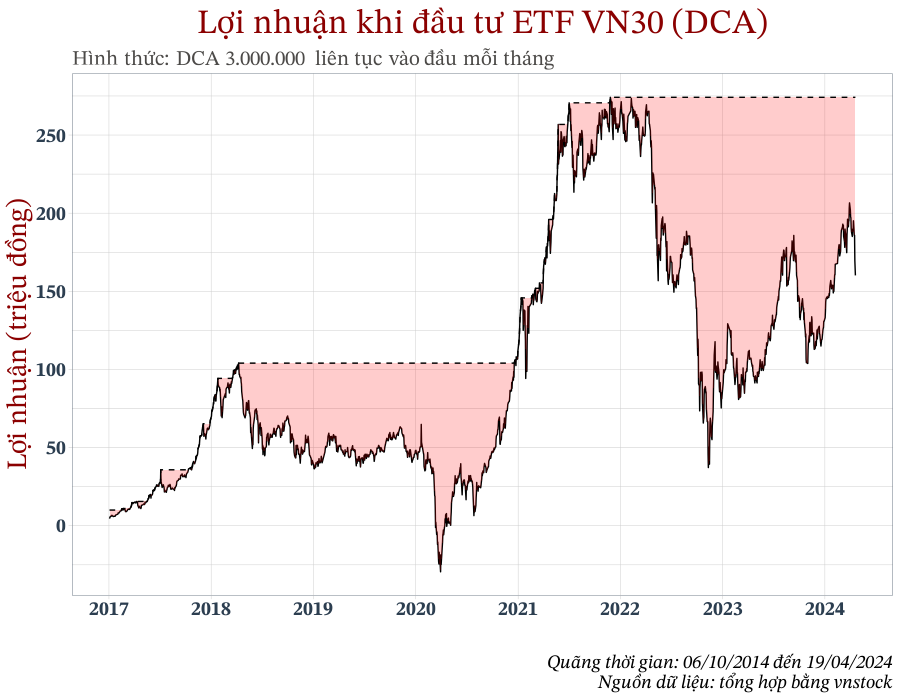

2.2 DCA mỗi tháng

Với số tiền: 3 triệu đồng

Biểu đồ chi tiết các giai đoạn:

Trong trường hợp của ETF VN30, gần 95% các ngày giao dịch là nằm trong các đợt sụt giảm từ đỉnh.

Hiểu về các đợt sụt giảm để đầu tư tốt hơn

Việc phân tích các đợt sụt giảm bằng 2 loại hình đầu tư phổ biến:

- Quỹ mở cổ phiếu (với đại diện là DCDS)

- Quỹ ETF (với đại diện là ETF E1VFVN30)

Giúp chúng ta nhận ra 2 điều:

1- Tâm lý:

Đầu tư là một công việc vô cùng khó.

90% thời gian là danh mục của chúng ta nằm trong các đợt sụt giảm. Giai đoạn tăng trưởng chắc chắn sẽ tới, tuy nhiên chỉ tồn tại vỏn vẹn 10% quá trình đầu tư.

Chúng ta cần phải chấp nhận rằng: sụt giảm (và thua lỗ) là một phần của đầu tư. Là cái thực tế mà chúng ta sẽ trải qua trong quá trình đầu tư. Không nên chối bỏ nó và ép buộc bản thân phải làm mọi thứ để danh mục luôn luôn tăng trưởng.

Đây là điều rất quan trọng, càng hiểu về nó sớm thì càng dễ để đầu tư hơn, nhất là có thêm nghị lực để mua trong Bear Market.

2- Quản trị rủi ro. Lên kế hoạch đầu tư

Mặc dù sự xuất hiện của các đợt sụt giảm này là thường xuyên nhưng chúng ta không nên đánh giá thấp tác động của chúng.

Mực độ sụt giảm càng lớn thì nhà đầu tư càng gánh chịu hậu quả nặng nề, càng mất nhiều thời gian để danh mục tăng trưởng trở lại cho nên cần phải lên kế hoạch đầu tư hợp lý hơn.

Vấn đề ở đây là: Chúng ta không dự đoán tương lai. Chúng ta chuẩn bị cho kịch bản xấu. Ví dụ, vì không biết thị trường sẽ biến động ra sao và lạm phát sẽ như thế nào trong tương lai nên chia tỷ lệ 50/50 cho ETF và vàng cho chắc ăn.

Chuẩn bị ở đây không có nghĩa rằng giá trị danh mục sẽ không bị sụt giảm. Điều đó vẫn xảy ra, tuy nhiên nhờ phân bổ mà tỷ lệ sụt giảm sẽ thấp hơn.

—

Nhà đầu tư cá nhân thường thua cuộc đơn giản là vì họ không biết cách để thua và sau đó là phản ứng một cách phi lý trí với mong muốn gỡ gạc nhưng lại khiến vấn đề trở nên trầm trọng hơn.

“Thị trường giảm rồi sẽ tăng trở lại”. Tôi biết điều đó, nhưng không ai biết chính xác khi nào điều đó xảy ra. Bạn có thể lạc quan trong đầu tư, nhưng quản trị rủi ro phải luôn được ưu tiên vì những đợt sụt giảm có ảnh hưởng nghiêm trọng đến tâm lý của bạn.

Dù lựa chọn loại tài sản nào đi chăng nữa, bạn cũng không nên nghĩ đến chuyện đầu tư trừ khi bạn chấp nhận rằng lợi nhuận có thể bị mất một nửa hoặc tệ hơn là thua lỗ (như kết quả của những biểu đồ ở trên).

Hay có thể nói, bí quyết ở đây là: “Chấp nhận sẽ bị thua lỗ ngay từ đầu”.

Trong hai loại hình đầu tư đã phân tích trong bài, dù tiếp cận bằng phương pháp đầu tư một lần hay DCA thì cả hai đều có quãng thời gian 1-2 năm đầu tiên vô cùng tệ. Thành quả đầu tư dễ dàng bị xóa sạch. Rất khó để nhà đầu tư có thể “đầu tư dài hạn” nếu như họ bị nản trong ngắn hạn.

Ai mà đầu tư dựa theo lợi nhuận công bố trong quá khứ thì sẽ rơi vào 2 trường hợp sau:

- Thị trường sụt giảm trong ngắn hạn. Cảm thấy thất vọng khi kết quả không như ý.

- Thị trường tăng trong ngắn hạn. Cảm thấy vui sướng, ngộ nhận mình là một nhà đầu tư tài ba nhưng thực chất ở đây là gặp may mắn cho tới khi gặp cảnh thị trường giảm.

Đầu tư là như vậy. Việc chấp nhận thực tế ngay từ đầu sẽ giúp chúng ta đầu tư dễ dàng hơn trong tương lai.

Đây là bài viết số 51, mọi dữ liệu trong bài viết tôi lưu tại:

https://github.com/vhoanghac/blog

Leave a Reply