1. Tâm sự

Sau khi bỏ viết một năm thì kĩ năng viết và code tụt dốc không phanh. Để lấy lại phong độ và đam mê viết lách thì tôi sẽ bắt đầu với các bài dễ làm trước khi nhảy vào phân tích các chủ đề khó như ETF midcap…

Phương pháp đầu tư trung bình giá (hay DCA) không phải là một cái gì đó mới lạ. Nếu ta gõ từ khóa “đầu tư trung bình giá” trên Google thì sẽ cho ra hơn 200 triệu kết quả, nhà đầu tư có thể thoải mái đọc định nghĩa ở đâu cũng được.

Phương pháp DCA nghe đơn giản và dễ hiểu nhưng với bản tính tò mò, tôi muốn đi sâu hơn để tìm hiểu phương pháp này. Một phần là để giải đáp các câu hỏi trong đầu, một phần là để cung cấp thông tin cho các bạn đọc.

Bất kỳ phương pháp đầu tư nào cho dù hay cách mấy cũng sẽ có người bác bỏ. Tôi từng nghe nhiều ý kiến chê bai DCA, ngắn hạn lẫn dài hạn. Đặc biệt còn có người hỏi “bao giờ nên bán”. Những câu nói vu vơ thôi nhưng lại làm cho tôi nảy sinh nhiều suy nghĩ.

Vì thế, tôi quyết định dồn hết tất cả vào một bài viết và coi nó như là một cuốn cẩm nang.

Có một điều tôi muốn nhắn với các bạn đọc thông qua thông điệp của Jeff Bezos:

Nếu quan điểm đầu tư của bạn có thay đổi sau khi đọc bài viết này thì tôi thấy điều đó hoàn toàn bình thường.

Nên nhớ, mục tiêu của chúng ta không phải là để đưa ra một quyết định hoàn hảo “perfect” mà là làm hết sức có thể để tiến bước về phía trước. Bài viết này không cung cấp bí kiếp giao dịch làm giàu gì cả. Đã gọi là đầu tư thì sẽ luôn có rủi ro. Không có một phương pháp nào luôn luôn chiến thắng. Chúng ta chỉ có thể áp dụng, trải nghiệm, quay lại sửa sai cho phù hợp với cái mới và đi tiếp.

Nếu ai đã hiểu phương pháp DCA thì có thể bỏ qua phần tiếp theo.

2. Giới thiệu phương pháp DCA

DCA hay Dollar Cost Averaging là một phương pháp đầu tư mua trung bình giá. Với phương pháp này chúng ta có hai bước để thực hiện:

- Bước 1: đề ra một khoản tiền để đầu tư.

- Bước 2: lựa chọn thời điểm để mua (ngày, tuần, tháng…)

Phương pháp này đơn giản ở chỗ, ta chỉ việc đưa ra mốc thời gian và thực hiện. Không cần phải quan tâm đến biến động thị trường ngắn hạn, không cần biết ngày mai VNINDEX tăng hay giảm.

Đi theo phương pháp này là ta biến mình thành cái máy và loại bỏ hết toàn bộ cảm xúc trong quá trình đầu tư.

Ví dụ:

Cứ mỗi tháng là sẽ dùng 3.000.000 đồng để mua ETF E1VFVN30.

Tuy nhiên, thị trường chứng khoán luôn biến động. Giá ETF tháng này chắc chắn sẽ khác tháng sau. Khi chúng ta mua ETF giá cao thì trong danh mục sẽ có ít chứng chỉ quỹ và nếu giá ETF giảm thì chúng ta sẽ mua được nhiều hơn.

- Tháng 1: ETF đang giao dịch tại giá 10.000. Với 3.000.000 đồng, mua được 300 chứng chỉ quỹ (tạm gọi ccq).

- Tháng 2: ETF có giá 11.000. Mua được 270 ccq.

- Tháng 3: ETF có giá 9.000. Mua được 330 ccq.

Tổng cộng ta đã chi ra 9.000.000 đồng và mua được 900 chứng chỉ quỹ. Tính trung bình thì mỗi ccq có giá 10.000 đồng.

Giả sử ETF tăng lên 11.000 đồng trở lại, thì:

- Lợi tức là 10%. Từ 10.000 đồng lên 11.000 đồng.

- Tổng giá trị danh mục là 9.900.000 đồng (900 ccq * 11.000 đồng)

- Lợi nhuận 900.000 đồng.

Đó là ví dụ đơn giản về phương pháp DCA. Còn bây giờ thì đi vào ví dụ thực tế.

2.1 DCA ETF E1VFVN30

Khi nói đến đầu tư ETF dài hạn thì ta hay lựa chọn các ETF có đầu tư dàn trải hết thị trường.

Mặc dù E1VFVN30 chỉ gói gọn 30 cổ phiếu nhưng kết quả cũng không khác biệt gì đáng kể so với các ETF khác. Thanh khoản giao dịch trên sàn cũng tương đối tốt. Vì vậy, sẽ không có gì bất ngờ nếu nhà đầu tư dài hạn lựa chọn E1VFVN30.

Dữ liệu của E1VFVN30 bắt đầu từ cuối năm 2014. Cũng đủ lâu để có thể phân tích.

Phương pháp DCA của chúng ta sẽ là:

- Đầu tư cố định 3.000.000 đồng.

- Thời điểm: Ngày giao dịch đầu tiên của tháng.

Để trả lời cho các câu hỏi:

- Chúng ta đã đầu tư tổng cộng bao nhiêu tiền?

- Lợi nhuận bằng tiền là bao nhiêu?

- Tỷ suất lợi nhuận ở đây là bao nhiêu phần trăm?

Và dưới đây là kết quả:

Chúng ta đã đầu tư tổng cộng 294 triệu đồng, giá trung bình là 13.490 đồng/chứng chỉ quỹ.

Sau 8 năm đầu tư thì lời 21,64% tương đương 63,6 triệu đồng. (Nếu các bạn đọc bài viết Đúng và Sai thì sẽ thấy rằng lợi nhuận hiện tại thấp hơn việc đem tiền đi gửi tiết kiệm)

Cho dù chúng ta có chọn phương pháp đầu tư đơn giản nhất là buy & hold ETF thì thật sự chuyến hành trình này không hề đơn giản tí nào.

Sau đây là những gì tôi thấy:

- Lợi nhuận không bao giờ chạy theo một đường thẳng, có up và down liên tục. Sau khi bị tác động bởi COVID vào tháng 3 năm 2020 thì danh mục này đã bị thổi bay toàn bộ lợi nhuận sau hơn 5 năm đầu tư.

- Nếu bỏ qua COVID thì danh mục đã trải qua hai giai đoạn bear market cũng xóa gần như toàn bộ lợi nhuận đó là giai đoạn 2018-2019 và thời điểm hiện tại 2022.

- Giai đoạn đầu DCA không suôn sẻ. Danh mục không tạo ra lợi nhuận nào cho tới năm 2017.

- Hoảng loạn đem bán không mang lại lợi ích gì vì thị trường cũng sẽ hồi phục trở lại.

Sau khi đọc biểu đồ, không biết bạn đọc có thắc mắc: “Liệu có nên bán khi thị trường tăng mạnh như thời điểm 2017 hoặc 2021 rồi mua lại lúc giá rẻ hơn?”

2.2 DCA vào MWG

Không có một lý do cụ thể nào khi lựa chọn MWG cả. Tôi lựa chọn vì dữ liệu đủ dài và là một cổ phiếu tăng trưởng tốt trên thị trường. Là một cổ phiếu doanh nghiệp cho nên rủi ro cũng sẽ lớn hơn ETF.

Kế hoạch đầu tư của chúng ta cũng sẽ tương tự như kế hoạch DCA vào ETF E1VFVN30.

Số tiền đầu tư cũng tương đương ETF. Sau 8 năm đầu tư thì có lợi nhuận 300 triệu, tương đương 101,72%.

Dưới đây là những gì tôi thấy:

- Một trong những điểm mạnh của việc đầu tư vào cổ phiếu doanh nghiệp đó chính là chúng ta sẽ nhận được lợi nhuận lớn hơn so với ETF. Mặc dù đang trong bear market, nhưng vẫn lời hơn 100%.

- Cũng giống như ETF, lợi nhuận không bao giờ là một đường thẳng.

- Giai đoạn đầu không suôn sẻ. Vì không biết tương lai thế nào nên thời điểm này sẽ làm chúng ta nghi ngờ về khả năng thành công của phương pháp DCA.

Tôi hỏi lại câu hỏi ban nãy: “Liệu bạn có muốn bán khi cổ phiếu lãi 200% vào năm 2017 hoặc 350% vào năm 2021 không?”

2.3 DCA vào Bitcoin

Tôi biết nhiều nhà đầu tư chê Bitcoin / tiền ảo vì thấy nó tào lao, lừa đảo… nhưng thật sự mà nói tôi không quan tâm lắm đến chuyện người ta nghĩ cái gì bởi vì đó là quan điểm cá nhân mỗi người và tôi tôn trọng điều đó.

Giống như câu nói của Jeff Bezos ở đầu bài, Bitcoin có thể được xem là một cái gì đó mới mẻ cho thị trường và sẽ rất vô lý nếu như tôi không viết về nó.

Kế hoạch DCA Bitcoin sẽ là:

- Đầu tư cố định $100 (tôi chỉ có dữ liệu bắt đầu tại thời điểm này)

- Bắt đầu vào ngày đầu tiên của mỗi tháng

Sau hơn 8 năm đầu tư ta gặt hái được lợi nhuận 1.331,25%, tương đương $127.800.

Đầu tư vào Bitcoin thật sự rủi ro. Tại thời điểm 2021, chúng ta đã lời hơn 6500% so với số tiền bỏ ra nhưng hiện tại “chỉ còn” lời 1500%.

Sau khi đã có 3 kết quả của phương pháp DCA. Trong điều kiện bear market tại Việt Nam, có khả năng bạn đọc sẽ nghĩ rằng phương pháp đầu tư trung bình giá DCA này thật sự không phải là một phương pháp tốt để đầu tư.

3. Đầu tư dài hạn, DCA có phải là tốt nhất?

Năm 2021, tôi từng viết một bài về việc nên mua ETF từng tháng hay là all-in hết trong một lần.

Kết luận của tôi vào thời điểm đó là: Nếu là đầu tư dài hạn thì việc mua từng tháng không hiệu quả bằng mua trong một lần. Tuy nhiên, thị trường chứng khoán Việt Nam nhiều biến động, bull thành bear rất nhanh nên mua từng tháng là tốt nhất và nó đáng để ta không phải gánh chịu rủi ro thị trường điều chỉnh.

Bây giờ tôi sẽ so sánh đơn giản việc đầu tư từng tháng và một lần (bài viết trên đã rất chi tiết rồi).

Kế hoạch của chúng ta sẽ là mua ETF E1VFVN30:

- Đầu tư 3.000.000 đồng đầu mỗi tháng (DCA)

- Đầu tư 100.000.000 đồng trong một lần duy nhất (Lump sum)

Và dưới đây là kết quả:

DCA:

- Đầu tư tổng cộng 294 triệu đồng

- Lợi nhuận 63 triệu đồng, tương đương 21%

Lump sum:

- Đầu tư tổng cộng 100 triệu đồng

- Lợi nhuận 59 triệu đồng, tương đương 59%

Với Lump Sum, chúng ta đã có lợi thế khi đầu tư lúc giá chứng chỉ quỹ còn rẻ. Có thể nói đây là điểm yếu của phương pháp DCA, vì đầu tư trung bình giá dàn trải nên bắt buộc phải mua với cái giá mắc hơn khi thị trường tăng điểm.

Mặc dù chỉ đầu tư 100 triệu nhưng tỷ suất lợi nhuận theo phần trăm của phương pháp Lump Sum ở đây lớn hơn nhiều so với DCA (59% so với 21%). Nếu so về số tiền lời thì cũng không chênh lệch bao nhiêu (khoảng 4 triệu).

Kết luận của trường hợp trên là: Nếu có sẵn một số tiền lớn để đầu tư ngay thời điểm thị trường giảm mạnh thì chúng ta nên all-in vào ETF trong một lần rồi xóa app, coi như nó không tồn tại.

Tuy nhiên, lý trí thì biết như vậy nhưng liệu có đủ dũng khí để làm? Chúng ta không thể hoạt động như một cái máy được. Theo biểu đồ trên, thời gian đầu rất vất vả. Chúng ta đã chịu lỗ liên tục 2 năm ròng. Và trong 2 năm này chắc chắn sẽ có đủ thứ sự kiện xảy ra để làm chúng ta bỏ cuộc.

Điều duy nhất rút ra được từ việc so sánh trên đó chính là: Đầu tư ít tiền nhưng lãi nhiều hơn. Liệu có nên theo phương pháp DCA mãi mãi?

4. Nên DCA như thế nào?

Tóm tắt lại những gì mà chúng ta đã thắc mắc:

1/ Trong quá trình DCA, có nên chốt lời lúc thị trường tăng mạnh rồi chờ khi thị trường vào downtrend thì mua lại?

2/ Nếu theo phương pháp DCA thì có nên DCA mãi mãi?

Từ trước đến nay, khi nói đến DCA là chúng ta luôn quan niệm rằng sẽ DCA mãi mãi. Nếu càng mua, khi thị trường tăng mạnh thì ta càng lời. Và cứ thế ta đổ tiền vào ETF bất kể thời điểm thế nào đi chăng nữa.

Nhưng thật sự thì nhà đầu tư có cần thiết phải như vậy không?

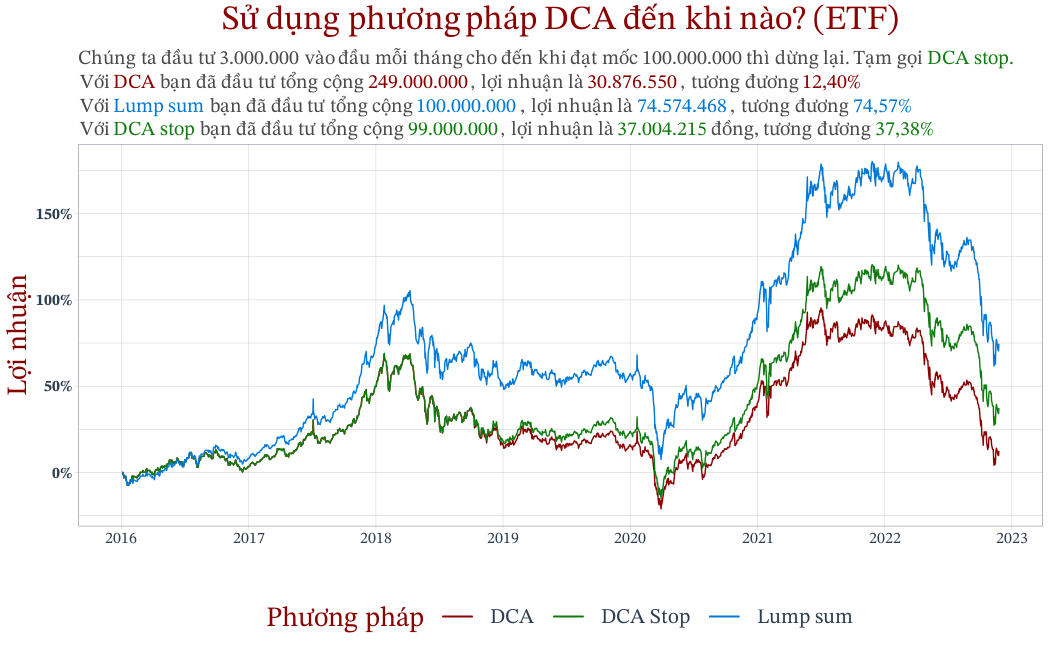

Kế hoạch đầu tư vào ETF E1VFVN30 bây giờ sẽ là:

- Đầu tư 3.000.000 đồng mỗi tháng kể từ năm 2014 (DCA)

- Đầu tư 100 triệu đồng vào ngày đầu tiên (Lump sum)

- Đầu tư 3.000.000 đồng mỗi tháng, khi số tiền đầu tư này đạt tới mốc 100 triệu thì dừng lại và để danh mục tự “chạy” (tạm gọi DCA Stop)

Kết quả hiện tại:

Bắt đầu từ năm 2014 đến nay, kết quả của ba phương pháp đầu tư là:

DCA:

- Đầu tư 294 triệu

- Lợi nhuận 63 triệu, tương đương 21,64%

Lump Sum:

- Đầu tư 100 triệu

- Lợi nhuận 59 triệu, tương đương 59%

DCA Stop:

- Đầu tư 99 triệu

- Lợi nhuận 65 triệu, tương đương 66%

Bởi vì giai đoạn 2014-2016 trồi sụt liên tục có vẻ bất công với phương pháp Lump Sum cho nên tôi làm thêm hai thời điểm là 2016 và 2018.

Phương pháp DCA Stop tuy đầu tư ít tiền hơn nhưng luôn cho ra kết quả tỷ suất lợi nhuận tốt hơn phương pháp DCA liên tục (theo dữ liệu tới thời điểm viết bài).

Yếu tố có tác động lớn nhất đến kết quả đó chính là sự tăng giá của chứng chỉ quỹ. Khi vào bull market, giá chứng chỉ quỹ tăng cao đã làm giá trung bình của phương pháp DCA tăng theo dẫn đến hiệu suất đầu tư không bằng phương pháp DCA Stop, đồng thời gia tăng rủi ro cho danh mục DCA liên tục.

Vì vậy tôi quay lại trả lời hai câu hỏi ở đầu đề mục.

1/ Trong quá trình DCA, có nên chốt lời lúc thị trường tăng mạnh rồi chờ khi thị trường vào downtrend thì mua lại?

2/ Nếu theo phương pháp DCA thì chúng ta có nên DCA mãi mãi?

Các nhà đầu tư không nhất thiết phải DCA mãi mãi.

Việc DCA liên tục bất chấp thời điểm giống hình thức tích lũy tài sản, tuy nhiên, nếu chúng ta DCA lúc thị trường tăng nóng thì khi vào bear market như hiện tại sẽ tạo thành gánh nặng dẫn đến danh mục bị thiệt hại nhiều hơn so với phương pháp DCA Stop.

DCA trong bull market không có gì xấu, nhưng nếu thấy thị trường có xu hướng tăng quá đà như những gì đã xảy ra trong quá khứ 2018 và năm 2021, làm cho giá trị danh mục DCA có lợi nhuận 50% hay lớn hơn so với số vốn đã bỏ ra thì đó là lúc nên hạn chế đầu tư.

Đây là giai đoạn để chúng ta review lại danh mục của mình, tập trung hạ thấp rủi ro cho danh mục. Có thể bán bớt hoặc thay vì DCA thì nên lấy tiền gửi ngân hàng đề phòng trường hợp xấu. Và chúng ta sẽ tiến hành DCA trở lại trong bear market.

Cách làm của chúng ta là đang mô phỏng lại danh mục DCA Stop. Mua rồi ngừng.

Không cần phải đổ hết toàn bộ vốn liếng vào thị trường chứng khoán bởi vì thị trường cận biên như Việt Nam có rủi ro rất là cao.

Giai đoạn đầu năm 2018 và quãng thời gian đầu năm 2021 là lúc thị trường tăng nóng. Tôi đã viết hai bài viết lưu lại suy nghĩ của mình tại thời điểm đó. Mặc dù tôi không biết đỉnh/đáy thế nào, nhưng với kinh nghiệm bản thân tôi thì đó là lúc nên nghĩ đến các biện pháp hạ rủi ro cho danh mục.

Còn những chuyện như: bán rồi mua lại, DCA tới mốc bao nhiêu, có nên chốt lời… thì tùy thuộc vào khẩu vị và quan điểm của riêng nhà đầu tư. Tôi không thể nào viết chi tiết hơn được vì nó liên quan tới tài chính cá nhân, personal finance, nó là “personal” chứ không phải “everyone”.

Tôi chỉ có thể đưa lời khuyên ngắn gọn dựa trên kinh nghiệm của mình.

Có 3 lý do để bán một cái gì đó:

- Khi quá lời và cảm thấy thỏa mãn với khoản đầu tư. ETF tăng bình thường thì không nói gì nhưng nếu xảy ra trường hợp giá tăng chóng mặt, và lời cực nhiều, thị trường đi vào giai đoạn hưng phấn… thì có thể xem xét đến việc bán nếu bạn muốn chốt lời hoặc bán một phần để hạ rủi ro.

- Khi lỗ. Ví dụ bạn suy nghĩ rằng có tỷ lệ đến 90% rằng bạn sẽ đúng khi lựa chọn mua một cái gì đó. Tuy nhiên nó lại không đi theo hướng bạn nghĩ và tình hình ngày càng tệ hơn.

- Khi thấy có khoản đầu tư tốt hơn. Ví dụ bạn đi nghiên cứu và nhận ra rằng so với danh mục 100% E1VFVN30 thì danh mục 75% ETF E1VFVN30 kết hợp với 25% Midcap sẽ phù hợp với bạn hơn.

5. Bear Market 2022

Tôi nghĩ rằng khi tôi viết những dòng này sẽ ít có người tin nhưng: Đây là thời điểm tốt để thực hiện phương pháp DCA (tốt nhất là DCA những loại tài sản có xu hướng tăng trưởng về dài hạn như ETF VN30).

Nếu thế giới chưa tới hồi kết thì thị trường trước sau gì cũng sẽ hồi phục. Những người mà có niềm tin rằng thị trường chỉ có đi đúng 1 chiều – lên là lên mãi, hoặc xuống là xuống mãi – thì chắc chắn trước sau gì cũng bị thiệt. Đây là lúc chúng ta “build wealth”, chứ không phải là sợ hãi chạy ra khỏi thị trường.

Chúng ta có thể có khoảng 1 năm để DCA. Hoàn toàn thoải mái không có gì phải lo lắng cả bởi thị trường nó cũng không thể nào “moon” ngay lập tức được hoặc nếu giảm thì cũng không có nhiều tác động đến danh mục. Nếu bạn tự tin thì có thể Lump Sum luôn.

Lưu ý: Cũng như các bài viết khác thì bài viết này nên được nhìn nhận là một bài viết cung cấp thông tin chứ không phải khuyến nghị đầu tư. Cách sử dụng blog.

Đây là bài viết số 31, mọi dữ liệu về bài viết tôi lưu tại: https://github.com/vhoanghac/blog

Leave a Reply